Las acciones del fabricante de autos eléctricos Lucid Group (LCID) están cayendo esta mañana después de que la compañía recortó su guía de producción para 2022 y confirmó que gastó otros $ 800 millones el último trimestre.

Lucid informó ayer sus ganancias del segundo trimestre de 2022 y confirmó algunos avances en las entregas de su sedán eléctrico Air.

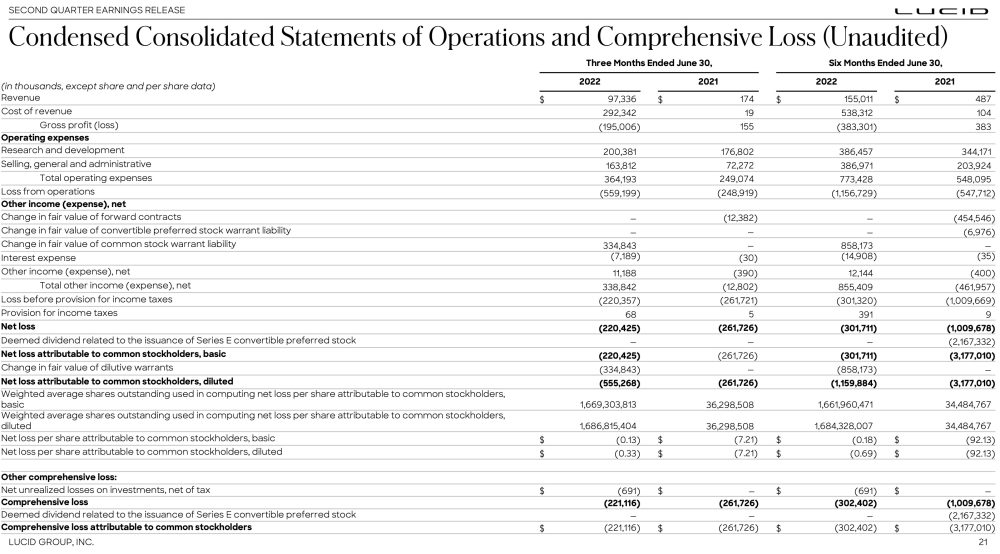

En el segundo trimestre, el fabricante de automóviles entregó 679 vehículos con ingresos de $ 97,3 millones, más que el trimestre anterior, pero con 1405 vehículos producidos en la primera mitad de 2022, todavía está muy por debajo de su objetivo de 2022 de 12.000 a 14.000 vehículos.

En consecuencia, la compañía anunció que reducirá ese objetivo a solo 6.000 a 7.000 vehículos.

Peter Rawlinson, CEO y CTO de Lucid, comentó sobre la guía de producción revisada;

“Nuestra guía de fabricación revisada refleja la extraordinaria cadena de suministro y los desafíos logísticos que enfrentamos. Hemos identificado los cuellos de botella principales y estamos tomando las medidas apropiadas invirtiendo en nuestras operaciones logísticas, agregando empleados clave al equipo ejecutivo y reestructurando nuestra organización logística y de fabricación. Continuamos viendo una fuerte demanda de nuestros vehículos, con más de 37 000 reservas de clientes, y sigo confiando en que superaremos estos desafíos a corto plazo”.

La producción y los envíos más bajos están ejerciendo más presión sobre las finanzas de Lucid.

La compañía dijo que gastó $ 823 millones el último trimestre.

La buena noticia es que todavía tiene alrededor de $ 4.6 mil millones en efectivo e inversiones, pero no durará tanto con su tasa de consumo actual.

Lucid tuvo $ 292 millones en ingresos para generar $ 97 millones en ingresos, y eso se suma a los 500 millones en gastos operativos. El fabricante de automóviles tendrá que controlar los costos si quiere sobrevivir, o tendrá que recaudar mucho más dinero.

La opinión de Electrek:

Este es un gran paso atrás para Lucid. Ya estamos a más de la mitad del año y ahora están recortando su guía de producción a la mitad.

Dado que ahora están perdiendo dinero, creo que los veremos recaudar mucho más capital en los próximos meses.

En comparación, Lucid ya tiene gastos operativos de aproximadamente un tercio de los de Tesla, pero genera alrededor de 150 veces más ingresos por trimestre que Tesla. Esto no tiene sentido.

Lucid necesita tener cierto control sobre sus costos. Esto es crítico.

Desafortunadamente, con planes de producir solo alrededor de 5,000 unidades durante la segunda mitad, dudo que puedan tener un margen positivo en el aire este año, y eso probablemente signifique más pérdidas durante la segunda mitad del año.

Nuevamente, en mi opinión, un nuevo aumento de capital es inevitable. Solo espero que no tengan demasiadas dificultades con la situación macroeconómica actual.

Suscríbete a Electrek en YouTube para videos exclusivos y suscríbete pódcast:.

Aficionado a los viajes. Lector exasperantemente humilde. Especialista en internet incurable

Impulsse.la Complete News World

Impulsse.la Complete News World